اندماج " الأهلي و"سامبا " .. من المستفيد الأكبر من مساهمي البنكين؟

في 25 حزيران (يونيو) 2020 تم الإعلان عن نية البنك الأهلي التجاري الاندماج مع مجموعة سامبا المالية في عملية ستجعل البنك الجديد الأكبر من بين البنوك السعودية من حيث رأس المال والموجودات والودائع وعناصر أخرى. وفي 11 تشرين الأول (أكتوبر) 2020 أصبح الاندماج ملزما لكلا الطرفين، ولاحقا في 1 آذار (مارس) 2021 وافق مساهمو البنكين على صفقة الاندماج، التي تمنح مساهمي مجموعة سامبا 739 سهما في أسهم البنك الجديد، الذي تم الاتفاق على تسميته البنك الأهلي السعودي، مقابل كل ألف سهم من أسهم سامبا.

يتبقى الآن الحصول على عدم ممانعة الدائنين الذي سيتم بنهاية هذا الشهر، وبعد ذلك ستنقضي مجموعة سامبا وتحذف أسهمها من السوق المالية.

في هذا التقرير نلقي نظرة على البيانات المالية للبنكين للمقارنة بينهما، ونحاول اكتشاف من هو المستفيد الأكبر من عملية الاندماج، مساهمو الأهلي أم مساهمو سامبا، وكذلك نلقي نظرة على طبيعة عمل كل بنك فيما يخص ما لديه من ودائع واستثمارات وقروض، وسياستهما في الإقراض وحساب نسبة الخسائر الائتمانية، ومدى ربحية كل بنك، وغير ذلك من دلالات واستنتاجات قد تفيد في استشراف مستقبل البنك الجديد.

كيف سيتم الاندماج المالي بين البنكين؟

بحسب لائحة الاندماج والاستحواذ الصادرة من هيئة السوق المالية يسمى هذا النوع من الاندماج بالاندماج عن طريق الضم، بحيث إن البنك الأهلي هو البنك الدامج ومجموعة سامبا هي البنك المندمج، وبذلك يستمر البنك الأهلي في الوجود ويزول البنك المندمج. بهذه الطريقة تنقل جميع أصول مجموعة سامبا والتزاماتها إلى البنك الأهلي، ويتم تعويض مساهمي مجموعة سامبا بأسهم جديدة يقوم بإصدارها البنك الأهلي. وقد تم التوصل إلى السعر العادل لأسهم سامبا بحيث يكون السهم الواحد يساوي 0.739 من سعر سهم الأهلي. هذا يعني أن تقدير البنك الأهلي لسهم سامبا كان 27.53 ريال، في الوقت الذي كان فيه سعر سهم سامبا في السوق 23.00 ريالا وسهم الأهلي عند 37.25 ريال، ما يعني أن قيمة الصفقة وقت إعلانها كانت نحو 55 مليار ريال.

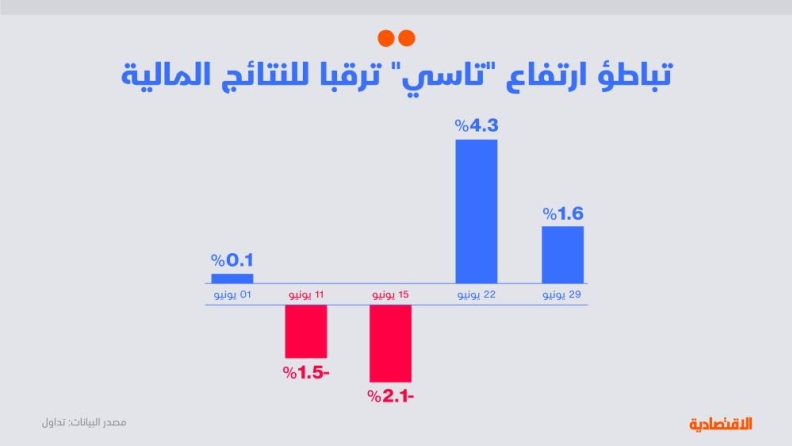

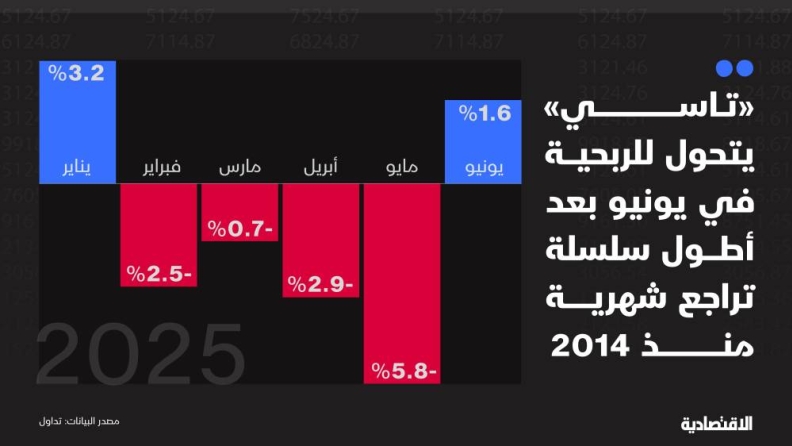

كيف كان تفاعل أسهم البنكين نتيجة صفقة الاندماج؟

من الواضح أن مساهمي البنكين قد تلقيا الخبر بابتهاج كبير حيث تم في اليوم التالي لإعلان الخبر ارتفاع سهم سامبا بالنسبة القصوى، وارتفاع سهم الأهلي بنسبة 5 في المائة، وحتى نهاية الأسبوع الماضي ارتفع سهم سامبا بنسبة 57 في المائة وسهم الأهلي بنسبة 35 في المائة منذ وقت الإعلان.

هل سيؤدي الاندماج إلى سيطرة عالية للبنك الجديد؟

بحكم أن هيئة المنافسة وافقت على الاندماج فهذا يعني أنه نظاميا لا توجد إشكالية في الاندماج، وبشكل عام لا يوجد تركز عال في البنوك السعودية، على الرغم من قلة عددها مقارنة بالبنوك في كثير من الدول. مثلا، في جدول التركز المرفق نرى أن هناك دولا تأتي نسبة موجودات أكبر ثلاثة بنوك فيها أعلى من 60 في المائة، بينما في المملكة النسبة تصل إلى نحو 55 في المائة. هذه نسبة التركز قبل الاندماج، لكن حتى بعد الاندماج، لو أضفنا موجودات مصرف الراجحي "469 مليار ريال" وبنك الرياض "310 مليارات ريال" لأصبحت موجودات أكبر ثلاثة بنوك نحو 1.6 تريليون ريال من مجموع نحو 2.8 تريليون ريال، فتكون نسبة التركز نحو 57 في المائة.

ماذا عن كفاية رأس المال؟

بحسب اتفاقية بازل 3 التي يعمل بها البنك المركزي السعودي ويلزم بها جميع البنوك العاملة في المملكة، فمن الواجب ألا تقل هذه النسبة عن 10.5 في المائة، وهي مبنية على جمع رأس المال الأساسي والإضافي كالأرباح المبقاة والاحتياطيات وقسمة ذلك على الأصول، مع مراعاة مستوى المخاطرة في كل أصل من الأصول، إلا أن النسبة في البنوك السعودية تعد عالية ومن غير المتوقع أن تتأثر نسبة كل بنك على حدة، على الرغم من إمكانية تغير تصنيف بعض الأصول من فئة مخاطرة إلى أخرى في البنك الجديد.

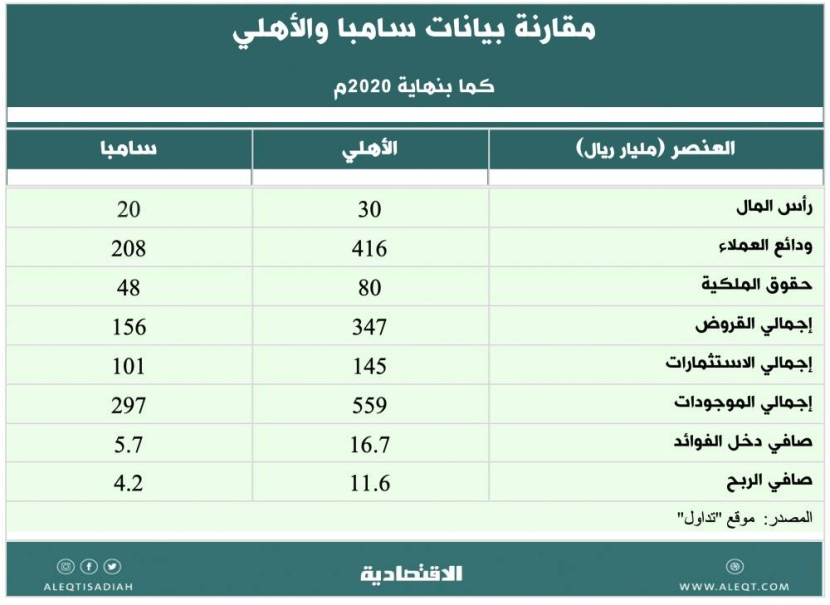

حجم البنك الأهلي مقارنة بمجموعة سامبا

يعد البنك الأهلي أكبر من مجموعة سامبا بالضعف تقريبا في كل من الموجودات وودائع العملاء وحقوق الملكية، وغيرها من عناصر المركز المالي، إلا أن التميز اللافت يظهر في الإيرادات العالية للبنك الأهلي، التي تسمى دخل العمليات، حيث وصلت في عام 2020 إلى 21.5 مليار ريال مقارنة بـ9.4 مليار ريال لمجموعة سامبا، وكذلك في صافي الربح البالغ 11.6 مليار ريال مقارنة بـ4.2 مليار ريال لمجموعة سامبا.

لماذا ربحية البنك الأهلي أعلى من ربحية مجموعة سامبا؟

لمعرفة سبب الربحية العالية للبنك علينا أن ننظر كيف يتصرف كل بنك في ودائع العملاء لديه. لا ننسى أن صلب عمل البنك يتمثل في استقطاب ودائع العملاء ومن ثم القيام بتوظيفها في جانبين مهمين: (1) تقديم القروض للأفراد والشركات و(2) استثمارها في وسائل استثمارية متنوعة. ودائع العملاء في البنك الأهلي تبلغ بالضبط ضعف مثيلتها في مجموعة سامبا - 416 مليار ريال مقابل 208 مليارات ريال - لكن السؤال كيف يختلف توظيف هذه الودائع بين البنكين؟

من المعروف أن ربحية قروض الأفراد أعلى من ربحية قروض المؤسسات والشركات، والسبب يعود إلى ارتفاع نسبة المخاطرة في قروض الأفراد فيلجأ البنك إلى رفع نسبة الفائدة على قروضهم. معظم قروض البنك الأهلي موجهة إلى الأفراد، حيث بلغت 174 مليار ريال مقارنة بمبلغ 133 مليار ريال للشركات، أي إن قروض الأفراد تعادل 1.31 ضعف حجم قروض الشركات في البنك الأهلي، بينما في مجموعة سامبا نجد قروض الأفراد ضئيلة جدا وتعادل فقط 0.17 من حجم قروض الشركات.

وهذا ربما أحد أسباب الاندماج بين البنكين، حيث سيستفيد البنك الجديد من تميز البنك الأهلي في الإقراض للأفراد، ويستفيد كذلك من قدرات وخبرات مجموعة سامبا في قروض الشركات.

السبب الآخر لارتفاع نسبة ربحية البنك الأهلي عن مجموعة سامبا يعود إلى استخدام البنك الأهلي ودائع العملاء في تقديم القروض أكثر من استخدامها في الاستثمار، الذي بطبيعة الحال ربحيته أقل من ربحية القروض. لذا نجد أن محفظة القروض في البنك الأهلي تعادل 2.4 ضعف محفظة الاستثمارات، وفي مجموعة سامبا نجدها فقط 1.5 ضعف محفظة الاستثمارات.

ماذا عن نسبة القروض إلى الودائع؟

من الواضح أن البنك الأهلي يقوم بتوظيف الودائع بشكل أفضل من مجموعة سامبا، حيث نجد أن نسبة القروض إلى الودائع لديه تساوي 83 في المائة، بينما هي 75 في المائة لدى مجموعة سامبا، علما بأن الحد الأقصى بحسب سياسة البنك المركزي هو 90 في المائة.

ماذا عن مخاطر التوسع في إقراض الأفراد؟

نعم هناك مخاطر ائتمانية تنتج عن الإفراط في إقراض الأفراد، وهنا يأتي دور مخصص خسائر الائتمان الذي يضعه البنك كمبلغ متوقع للديون المشكوك في تحصيلها، بناء على تقديرات البنك والبيانات التاريخية للعملاء. وعلى الرغم من ذلك، نجد أن مخصص خسائر الائتمان في البنك الأهلي تساوي فقط 0.56 في المائة من حجم القروض، بينما في مجموعة سامبا تساوي 0.90 في المائة. هذا يعني أن البنك الأهلي، على الرغم من تركيزه على إقراض الأفراد، إلا أن نسبة المبالغ المشكوك في استرجاعها من المقترضين – أفراد وغير أفراد – تعد قليلة مقارنة بحجم محفظة القروض، وأقل منها في مجموعة سامبا.

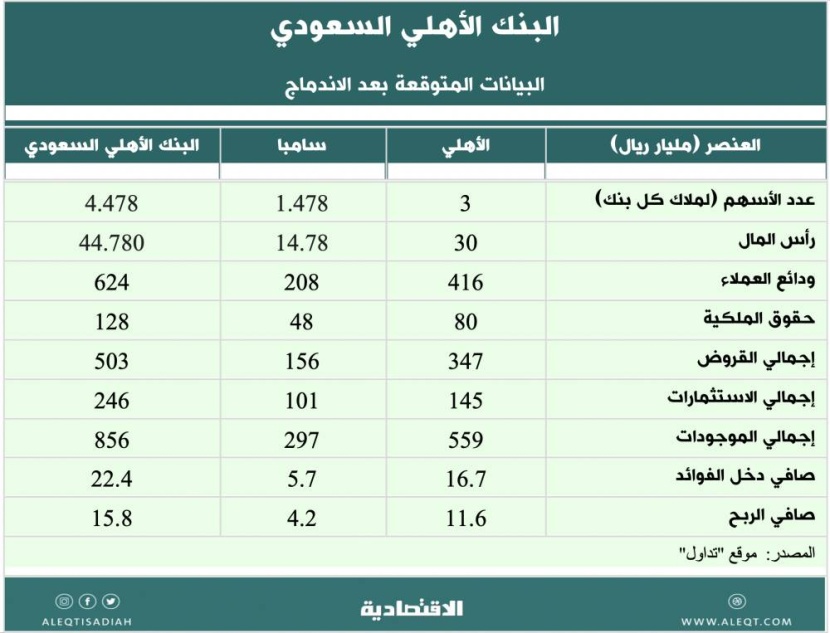

الهيكل المالي للبنك الجديد بعد الاندماج

بحسب بيانات نهاية عام 2020 ومقتضيات عملية الاندماج نجد أن رأسمال البنك الجديد سيكون 44.780 مليار ريال، وستصل ودائع العملاء إلى نحو 624 مليار ريال، والموجودات ستبلغ نحو 856 مليار ريال، كما نرى في جدول البنك الأهلي السعودي المرفق. كما أن القيمة السوقية للبنك الجديد ستتجاوز 220 مليارا – بحسب سعري السهمين في 18/3/2021.

نقطة الجذب الكبيرة في اندماج البنكين هي أن هناك خفضا متوقعا للتكاليف السنوية بمقدار نحو 800 مليون ريال، وهذا لا يشمل أي تقليص للتكاليف نتيجة تغير عدد الموظفين، الذي - بحسب تصريحات البنك الأهلي - لن يكون هناك أي تسريح إجباري للموظفين، لكن من المعروف أن البنك الدامج يستفيد على الأقل من تقليص حركة التوظيف المستقبلية بسبب توافر الموظفين لديه. وللمقارنة يبلغ حاليا عدد موظفي البنك الأهلي 13.3 ألف موظف، وموظفي مجموعة سامبا أربعة آلاف موظف.

وفي المقابل سيتكبد البنك الجديد تكاليف اندماج تتجاوز مليار ريال، غير أنها تدفع مرة واحدة وسيتم إطفاؤها على عدد من الأعوام.

ختاما، من المتوقع أن يتم اندماج البنكين بعد انتهاء مهلة اعتراض الدائنين الأسبوع المقبل، ومن ثم ستنتهي مجموعة سامبا المالية ولن تكون هناك أسهم بهذا الاسم. عمليات الاندماج ليست دائما سهلة، كون هناك تعقيدات إدارية وتشغيلية وتسويقية يجب التغلب عليها. ميزة هذا الاندماج أن كبار الملاك في البنكين هم الأطراف نفسها، صندوق الاستثمارات العامة ومؤسسة التقاعد والتأمينات الاجتماعية، وبالتالي من المتوقع أن يسهم ذلك في نجاح عملية الاندماج وسرعة تنفيذها.