تجاوزت أسواق الدين الخليجية خلال الأيام القليلة الماضية، تداعيات فيروس كورونا، حيث أظهرت أحجام الطلبات الآسيوية على الأوراق المالية الصادرة من المنطقة أنها طبيعية، إذ تمت تغطية الإصدارات أكثر من مرة.

تأتي تلك التطمينات بعد صيام دام 14 يوما - بعد إعلان منظمة الصحة العالمية حالة الطوارئ بسبب فيروس كورونا - توقفت فيه الإصدارات الخليجية بشكل مؤقت من أجل التروي بأفضل وقت لطرق باب أسواق الدين.

وافتتحت أربع جهات خليجية السوق الآسيوية أمام المصدرين الخليجيين الجدد خلال الأيام الماضية، وجاءت تلك الأخبار الإيجابية في وقت أعلنت فيه جهتين سعوديتين، مدرجتين في سوق الأسهم، عزمهما طرح صكوك دولارية خلال الأيام المقبلة (إحداهما أغلقت إصدارها أواخر الأسبوع الماضي).

وازدادت شعبية الأوراق المالية الخليجية بين المستثمرين الآسيويين في الآونة الأخيرة وأصبحت بمنزلة الفئة التي لا يمكن النظر بإقصائها خصوصا أنهم يستحوذون على ما بين 16 و35 في المائة من إجمالي قيمة إصدارات السندات والصكوك.

وفي الإطار ذاته، حصل المصدرون الخليجيون على أخبار إيجابية تتعلق بانخفاض تكلفة التمويل لهم خلال شباط (فبراير) الجاري. ففي الوقت الذي تستعين فيه الشركات بمؤشرات "متوسط عقود المبادلة" مع الإصدارات الدولارية، تقوم بعض جهات الإصدار السيادية باللجوء إلى مؤشر "عوائد سندات الخزانة" الأمريكية.

وأظهر رصد لصحيفة "الاقتصادية" أن المؤشرين سجلا تراجعا بين 13 و15 في المائة على آجال "خمسة أعوام" من بداية كانون الثاني (يناير) 2020 إلى 20 شباط (فبراير).

في حين سجلت آجال "عشرة أعوام" لهذين المؤشرين انخفاضا ما بين 16 و14 في المائة عن الفترة نفسها.

ويظهر الرصد أن تكلفة التمويل عبر "متوسط عقود المبادلة" تعد منخفضة مقارنة بمؤشر عوائد "سندات الخزانة".

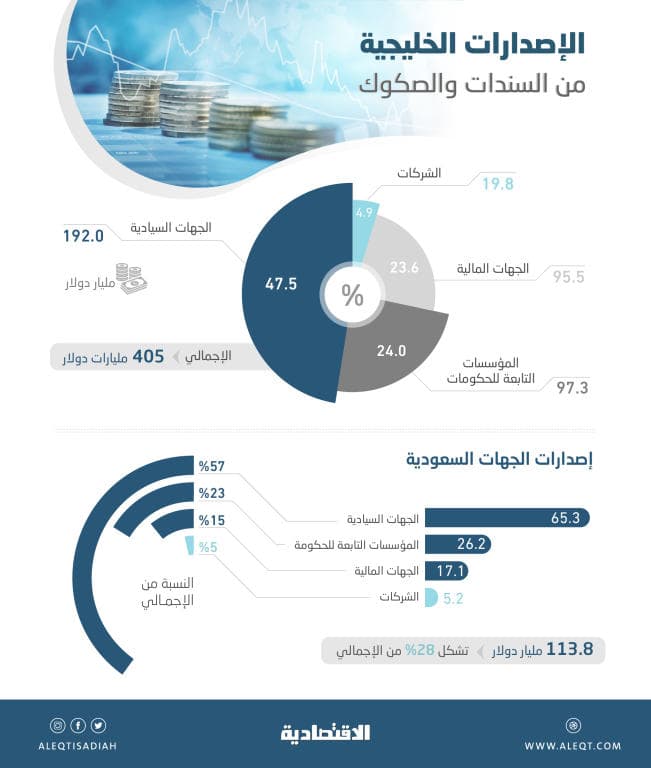

وارتفعت نسبة الديون الخليجية القائمة في الربع الرابع من العام الماضي 1.5 في المائة لتصل إلى 405 مليارات دولار مقارنة بالأشهر التسعة الأولى من 2019 عندما كانت تقف عند 399 مليار دولار، وذلك بحسب وحدة التقارير في الصحيفة، التي استندت في تحليلها إلى بيانات "بنك أبوظبي الأول" حول أدوات الدخل الثابت في المنطقة.

ويقصد بأدوات الدخل الثابت القائمة، إصدارات السندات والصكوك التي تمت في الأعوام الماضية ولم يحن أجل إطفائها. وارتكزت بيانات البنك الإماراتي على ما تم إصداره من أدوات دين مقومة بالعملات الصعبة خلال 2019.

ومنذ 2016 وأدوات الدين الخليجية تنمو من قاعدة منخفضة (حيث كانت قيمة أدوات الدين القائمة في 2010 تقف عند 136 مليار دولار).

وكان الداعم الأساسي لزيادة المعروض من الديون الخليجية هو الإصدارات السيادية من حكومات المنطقة التي بلغت الآن 192 مليار دولار بعدما كانت قيمتها في الربع الثالث من 2019 عند 197.6 مليار دولار. وشكلت الإصدارات السيادية بنهاية العام الماضي 47.5 في المائة من إجمالي ديون المنطقة القائمة البالغة 405 مليارات دولار.

رباطة الجأش

في الوقت الذي تثبت فيه أسواق الدخل الثابت العالمية أنها أقل فئة الأصول تأثرا بالتداعيات السلبية لفيروس كورونا على الاقتصاد العالمي - على الأقل حتى أواخر شباط (فبراير) - أظهرت أسواق الدين الخليجية رباطة جأشها أمام تدافع المستثمرين على شراء الملاذات الآمنة مع مخاوف تباطؤ النمو الاقتصادي العالمي.

واحتاج المصدرون الخليجيون والمستثمرون الآسيويون إلى 14 يوما للتكيف مع الوضع الجديد، حيث توقف الإصدارات مؤقتا في 23 كانون الثاني (يناير)، الذي تخللته تجربة عمل موظفي شركات الاستثمار الآسيوية من المنازل التي لم تعقهم من المشاركة في الإصدارات الخليجية.

على سبيل المثال تم تخصيص 49 في المائة من صكوك بنك بوبيان إلى حسابات المستثمرين الأجانب ومن ضمنهم الآسيويون. وتم تسعير إصدار 750 مليون دولار عند تكلفة متدنية (بلغت 120 نقطة أساس فوق مؤشر القياس). في حين خصص بنك (QNB) 33 في المائة من قيمة إصدار سندات المليار دولار إلى المستثمرين الآسيويين.

العالم الافتراضي

نجح العاملون في تلك الشركات الآسيوية، ومن خلف الأبواب المغلقة لمنازلهم، من اكتشاف آلية عمل مناسبه تحافظ على استمرارية العمل خلال هذا العالم الافتراضي عبر "الاستعانة بمحادثات الفيديو والمكالمات الهاتفية لتكون بديلا مثاليا عن اجتماعات المستثمرين التي كانت ستتم عبر الجولات الترويجية في المدن الآسيوية.

أما جهة الإصدار الخليجية الثالثة فهي "الإمارات دبي الوطني"، حيث تمكن المصرف الإماراتي من إصدار سندات خمسية خلال الأيام الماضية. والحال نفسه مع بنك الرياض الذي أغلق أخيرا طرحه من الصكوك الدولارية.

وأظهر بيانات "ديل أوجيك" أن آخر مرة طرق فيها البنك السعودي أسواق الدين العالمية كان في 2006 عندما باع ورقة مالية بقيمة 500 مليون دولار بفائدة متغيرة (الهامش الائتماني كان 30 نقطة أساس فوق الليبور).

فرصة مثالية للإصدار

مع بداية العام كانت هناك توقعات بحدوث ارتفاع تدريجي على تكاليف الاستدانة بفضل تراجع التوترات التجارية بين الولايات المتحدة والصين وظهور مؤشرات على تحسن الاقتصاد العالمي، إلا أن الوضع قد تبدل برمته نتيجة انتشار فيروس كورونا.

وأسهم توجه التعاملات نحو الملاذات الآمنة نتيجة تدهور أزمة فيروس كورونا في انخفاض مؤشرات القياس الدولارية التي يستعان بها مع المنظومة التسعيرية لأدوات الدين الخليجية، الأمر الذي يخفض من تكلفة الإصدار على المنطقة.

هذا الأمر جعل 61 في المائة من أدوات الدين المقومة باليورو (أواخر الشهر الماضي) تتداول عند الفائدة السالبة.

أهمية مؤشرات القياس

تسعر معظم أدوات الدين السيادية عبر الاستعانة بمؤشر قياس وهو عوائد سندات الخزانة الأمريكية، إذ تدخل عوائد تلك السندات مع المنظومة التسعيرية لأدوات الدين السيادية.

فعندما تبدأ عملية بناء الأوامر الخاصة بالإصدار، يلتفت المستثمرون إلى عاملين، أولهما هو هوامش الائتمان الخاصة بجهة الإصدار، وثانيهما معدلات مؤشر القياس، وفقا لآجال الاستحقاق المستهدفة.

وعندما تدمج هذه الأرقام أي "هوامش الائتمان" مع "مؤشر القياس"، يحصل على العائد النهائي المعروف بـyield عندما يغلق الإصدار.

ومع العلم أن هوامش الائتمان تمر بثلاث جولات للأسعار الاسترشادية، قبل أن تقلص تلك الأرقام مع كل جولة، بحسب حجم إقبال المستثمرين على الإصدار.

مستوى استدانة جهات الإصدار السعودية

ارتفعت نسبة إجمالي الديون السعودية القائمة (الشاملة لجميع فئات الإصدار) بلغت 7.3 في المائة في الأسواق العالمية، بنهاية الربع الرابع من 2019 بعد أن بلغت 113.8 مليار دولار (مقارنة بـ 106 مليارات دولار خلال الأشهر التسعة الأولى من 2019).

وكانت الإصدارات السيادية للسعودية من العملات الصعبة قد هيمنت على 57 في المائة (بقيمة 65.3 مليار دولار) من إجمالي الإصدارات المقومة بالعملة الصعبة من جهات الإصدار القادمة من أضخم اقتصاديات الشرق الأوسط، متبوعة بالمؤسسات التابعة للحكومة 23 في المائة (بقيمة 26.2 مليار دولار) والجهات المالية 15 في المائة (بقيمة 17.1 مليار دولار).

الشركات التابعة للحكومات

قبل 2016 كانت الشركات التابعة للحكومات متسيدة لواجهة الإصدارات في المنطقة وذلك بسبب استفادتها من الدعم الحكومي الذي انعكس على حقيقة حصولها على تصنيف ائتماني مماثل للتصنيف الائتماني السيادي، الأمر الذي مكنها من إصدار أدوات دين بتكلفة تنافسية مقارنة بشركات المنطقة التي تتأثر بارتفاع تكلفة التمويل بسبب انخفاض التصنيف الائتماني.

لذلك لم يكن مستغربا أن تصل حصة الشركات الخليجية من أدوات الدين القائمة للمنطقة إلى 4.9 في المائة (أي 19.8 مليار دولار) بنهاية 2019.

على الجانب الآخر جاءت الشركات التابعة للحكومات في المرتبة الثانية من حيث أدوات الدين القائمة وذلك 24 في المائة (أي 97.3 مليار دولار). وتلاها بفارق بسيط المؤسسات المالية (من بنوك) وذلك 23.6 في المائة من إجمالي الديون الخليجية القائمة (95.5 مليار دولار). واستفادت تلك المؤسسات كذلك من النسبة الضئيلة من الملكية الحكومية بها التي انعكست على تصنيفها الائتماني.

البحث عن العائد

ازداد الطلب في الأسواق الثانوية على الإصدارات الخليجية "القديمة" التي أصدرتها الحكومات منذ 2018 (إبان ارتفاع أسعار الفائدة خلال وقت الإصدار)، وذلك بعدما أصبحت عوائد تلك السندات جذابة - في الوقت الحالي - بعدما دخلت " أدوات الدخل الثابت" في الأسواق الناشئة لمرحلة الفائدة المتدنية.

وما يميز الإصدارات القديمة التي جاءت في 2018 أنها قد تم إغلاقها بالفائدة "الثابتة" (التي لن تنخفض مدفوعاتها الدورية للمستثمرين حتى لو دخل حاملو تلك الأوراق المالية لفترة الفائدة المتدنية).

ومع عظم شأن السندات ذات العوائد السالبة، بدأ مستثمرو أسواق الدخل الثابت بالنظر إلى سندات الدول الصاعدة التي تتميز بالعوائد الإيجابية. وهنا تبرز إصدارات المنطقة الخليجية التي يتم تسعيرها بعلاوة سعرية مقارنة بالقيمة العادلة التي من المفترض أن تسعر بها وفقا للتصنيفات الائتمانية. فإصدارات دول المنطقة تحمل مخاطر ائتمانية أقل وتصنيفا ائتمانيا رفيعا وعوائد دورية أعلى مقارنة بنظيراتها من الدول التي تتشارك معها بدرجة التصنيف نفسها.

كسب جهات إصدار لمصلحة البنوك

جرت العادة أن تحصل البنوك التي ترتب إصدارات السندات والصكوك (في منطقة الخليج) على رسوم نجاح إغلاق الإصدار. وتتباين تلك الرسوم بحسب مكانة وسمعة العميل. فقد تصل تلك الرسوم ما بين عشرات الآلاف من الدولارات إلى نحو مليون دولار لكل مدير من مديري الدفاتر - في حال كانت جهة الإصدار متميزة وذات مكانة ائتمانية عالية.

وقد تقوم البنوك الاستثمارية بالتضحية برسوم ترتيب الإصدارات من أجل ما هو أملا بأن تكافئها تلك الشركات المتميزة بتفويضات في المستقبل لمعاملات في أسواق المال وأنشطة مصرفية أخرى مثل خدمات الصرف الأجنبي والاستثمار.

يعد الحديث عن رسوم الإصدار التي تتقاضها البنوك الاستثمارية من الأمور التي يمكن وصفها بالصندوق الأسود، حيث تتباين تلك الرسوم وفقا للمنطقة الجغرافية وكذلك حجم الطلب والعرض وقوة المتانة الائتمانية للجهة المصدرة وحجم مبلغ الإصدار وما إذا كان هذا الإصدار عاما أو خاصا.

مسألة إعداد جهة ما لإصدار صكوك دولارية تشتمل على التعاقد مع بنوك مرتبة للإصدار وثلاث شركات قانونية وإنشاء شركة خاصة والتعاقد مع وكالة تصنيف ائتماني (أو أكثر).

وفي السعودية تتباين رسوم الإصدار وفقا لعملة أدوات الدين المراد إصدارها، حتى رسوم المستشارين القانونيين تتباين وفقا لهيكلة الصكوك المستخدمة. والأمر نفسه ينطبق على منتجات شركات التصنيف الائتماني التي تتطلب التدقيق جيدا في المنتج الائتماني الذي يتوافق مع احتياجات جهات الإصدار.

القروض مقابل أدوات الدين

لطالما شكلت مسألة تفضيل الاقتراض عبر "القروض المصرفية" أو عن طريق طرق باب "أسواق الدين" جدلا بين مديري الخزانة في الشركات السعودية والخليجية، حيث إن الخيار الأفضل يعتمد على ظروف السوق.

فمثلا اللجوء إلى أدوات الدين في الوقت الحالي يمنح المصدرين السعوديين والخليجيين ميزة تسعيرية منخفضة التكلفة. وكذلك يمنحهم أفضلية إطالة آجال الاستحقاقات لتصل إلى أكثر من عشرة أعوام مقارنة بالقروض المجمعة التي تصل معظم آجالها في السعودية إلى عام واحد أو عامين أو ثلاثة إلى خمسة أعوام في حال كان القرض المجمع مقوما بالعملة الدولارية. ويعود سبب عدم قدرة معظم البنوك على تقديم قروض بآجال استحقاق أطول إلى القيود التنظيمية التي فرضتها المعايير الدولية للمحاسبة والمراجعة IFRS، ولا سيما من المعيار التاسع الذي يتطرق إلى المعالجة المحاسبية الخاصة بالقروض وكيفية التطرق إلى المخاطر الناجمة منها.

* وحدة التقارير الاقتصادية