ليس في مصلحة حاملي السندات بيعها على عجل

هل نحن جاهزون لنبدأ التدوير؟ قبل سنة كان هناك حديث عن ''التدوير العظيم'' من السندات إلى الأسهم. ومنذ ذلك الحين ظل الاحتياطي الفيدرالي يتحسس الأجواء ويخبر السوق بأنه جاهز للانسحاب التدريجي من مشترياته من سندات الخزانة الأمريكية.

وكشف هذا عن شهية في التحول من السندات حين أخذت أسعارها تهبط بصورة حادة، ما أدى إلى ارتفاع العوائد – التي تحدد أسعار الفائدة المستخدمة في التعاملات في مختلف أنحاء العالم. والواقع أنها ارتفعت بسرعة كبيرة بما يكفي لإقناع الاحتياطي بأنه يجدر به الانتظار قبل أن يبدأ في الانسحاب التدريجي من البرنامج.

ظلت أسعار السندات ترتفع منذ ثلاثة عقود ومن المنطقي تماما أن تتغير هذه الدورة، لكن من هم المستثمرون الذين سيدوِّرون بعيداً عن السندات وما هي العواقب؟

دعونا نبدأ بالصناديق المسؤولة عن إدارة الثروات الكبيرة، فهي لديها أقوى أثر مباشر على الأسعار من يوم إلى يوم، ويبدو أنها تمارس عملية التدوير. ففي أحدث استبيان من بانك أوف أمريكا ميريل لينتش، يغطي 172 شركة لإدارة الأموال مسؤولة عن 518 مليار دولار، تبين أن أكبر نسبة ''تخفيف في المقتنيات'' كانت في السندات – نسبة إلى مؤشراتها القياسية – منذ نيسان (أبريل) 2006.

لكن لا يوجد تدوير عظيم نحو الأسهم. الذي حدث بدلا من ذلك هو أن لدى الصناديق 4.6 في المائة على شكل أموال نقدية، ومنها عدد متنام ''من الوزن الزائد''، ويتوقع 80 في المائة أن الاقتصاد العالمي سينمو دون معدل الاتجاه العام على مدى الشهور الـ 12 المقبلة.

كذلك هناك دور مهم لمستثمري التجزئة في الولايات المتحدة. فهم وحدهم تقريباً الذين قاموا بتحريك ونفخ فقاعة الدوت كوم في أواخر التسعينيات، لكن سلوكهم بعد حالتين من انهيار سوق الأسهم مختلف الآن.

وبحسب آفي ناشماني، من مجموعة استراتيجِك إنسايت للأبحاث في نيويورك، بالنسبة إلى مستثمري التجزئة يعتبر الهدف من تخصيص الأصول هو الحاجة النفسية إلى السلامة والطمأنينة بعد الأزمات.

وفي 2007، أي في فترة ما قبل الأزمة، كانت صناديق السندات تشكل 23 في المائة من مبيعات الأموال طويلة الأجل في الولايات المتحدة. وفي السنة الماضية كانت النسبة 40 في المائة، وهذه السنة 39 في المائة.

ويشير ناشماني إلى أن هناك نوعين من التدوير يجريان الآن. الأول هو تدوير من كون الشخص غير مستثمِر نهائياً ثم يتحول إلى وضع المال في أصول خطرة. والثاني هو التدوير من الأموال النقدية إلى دخل الأسهم وصناديق السندات، التي تعطي أفضل ضمان من حيث تجنُّب الخسائر الكبيرة.

إضافة إلى ذلك، معظم الصناديق المشتركة في الولايات المتحدة تباع من خلال برامج تخصيص الأصول التي تشتمل على نقلات آلية بين السندات والأسهم – بالتالي المثَبِّتات الآلية موجودة من أجل كبح أي ''تدوير عظيم''.

ثم تأتي صناديق التقاعد التي يتسم موقفها من السندات بالتعقيد. وتحدد عوائد السندات النسبة التي يتم بها حسم المطلوبات المستقبلية إلى المشتركين في التقاعد. وكلما ارتفعت النسبة الآن، انخفضت المطلوبات المستقبلية. (بعبارة أخرى، إذا كنتَ تريد أن تضمن قدرتك على دفع مبلغ معين في المستقبل، فإن طريقة القيام بذلك من خلال السندات هي أن تتعهد بدفع مبلغ معين. وكلما زاد سعر الفائدة، قل عدد السندات التي تحتاج إلى شرائها من أجل الوفاء بهذا التعهد).

وأدت العوائد المنخفضة على السندات إلى زيادة حادة في عجز صناديق التقاعد – وهو المدى الذي تخلفت فيه أصولها عن مطلوباتها. وقد ساعدها في الأصل الحديث الذي دار في الصيف حول الانسحاب التدريجي وتقلص مبالغ العجز، لكن هنا يبدأ حدوث الجوانب المنحرفة. ويقول خبراء التأمين إن رد فعلهم على الخلاص من العجز (بفعل التراجع في أسعار السندات) ربما يكون إلى حد كبير ''الخروج من المخاطر'' وشراء السندات.

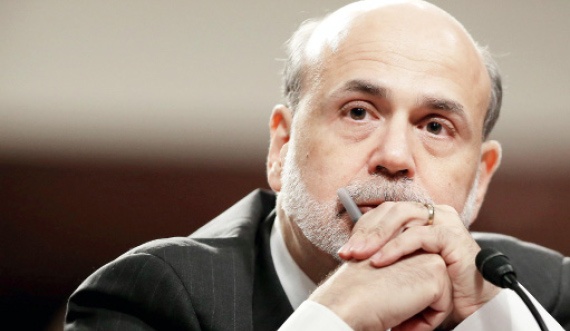

نأتي الآن إلى أهم فئة في المستثمرين، وهي الحكومات والبنوك المركزية الأجنبية. في السنوات السابقة على الأزمة الأخيرة، كان الاحتياطي الفيدرالي، في ظل ألان جرينسبان، يعاني مشكلة معاكسة للمشكلة التي يعاني منها البنك الآن في ظل بن برنانكي. فقد رفع أسعار الفائدة قصيرة الأجل من أجل أن يدفع عوائد السندات طويلة الأجل إلى أعلى. ووصف جرينسبان هذا الإجراء بأنه ''لغز''. وكان التفسير الشائع هو إلقاء اللوم في الشراء على الحكومات الأجنبية، وعلى رأسها الصين.

وكانت اقتصادات هذه البلدان تسجل نمواً سريعاً، وكانت تحقق أرباحاً ضخمة من الصادرات وتكوم احتياطيات العملات الأجنبية. وفي الوقت الذي كانت فيه الصين والبلدان الأخرى تشتري سندات الخزانة الأمريكية، كانت تدفع العوائد إلى أدنى، وهو ما كان يعاكس إجراءات الاحتياطي الفيدرالي.

وفي عصر ''اللغز''، من 2002 إلى 2005، ارتفعت مقتنيات الحكومات الأجنبية من سندات الخزانة بمقدار الضعف؛ من تريليون دولار إلى تريليوني دولار. واستمرت في الارتفاع إلى أن زادت على 5.7 تريليون دولار. وفي الأشهر القليلة الماضية قامت بالانسحاب التدريجي، وانخفضت المبالغ من 5.72 تريليون دولار في آذار (مارس) إلى 5.59 تريليون دولار بعد ذلك بأربعة أشهر.

فكيف نفسر ذلك؟ كان تراكم احتياطيات العملات الأجنبية يتراجع لفترة في الوقت الذي تراجع فيه النمو في الأسواق الناشئة. أو أنها تصرفت مثل شركات إدارة الصناديق، واستمعت إلى تهديدات الاحتياطي الفيدرالي بإنهاء برنامج التحفيز وخفضت تدريجياً من مقتنياتها من السندات.

والنتيجة الطبيعية هي رفع العوائد على سندات الخزانة، وهو ما حدث هذا الشهر. وإذا استمر هذا الاتجاه العام، فمن شأنه أن يدفع عوائد السندات إلى أعلى ويقلص من قدرة الاحتياطي الفيدرالي على إبقاء العوائد متدنية وفي الوقت نفسه يعمل على إضعاف الدولار.

لكن حتى الآن، ما حدث لا يعتبر حتى من الانسحاب التدريجي، ناهيك عن أن يعتبر من التدوير العظيم. وعلى الرغم من بعض التعليقات الأمريكية التي تتسم بالخوف المَرَضي، إلا أنه ليس في مصلحة حاملي السندات بيعها على عجل. فمن شأن هذا أن يؤدي إلى خسارة يفرضها الشخص على نفسه.

والتحرك الكبير نحو الأسهم يمكن أن يُبهِج الكثيرين، بينما الخروج المفاجئ من السندات واحد من أسوأ الكوابيس التي يمكن تصورها. ويمكن أن يحدث هذان الأمران. وينبغي لموازين الضبط والربط في النظام الاستثماري أن تعمل على إبطاء أيٍّ من النتيجتين. لكن أية محاولة للتدوير لا بد أن تتم مراقبتها بمنتهى الحذر.