استقبلت السعودية طلبا قويا من قبل المستثمرين خلال مزاد لبيع شريحتين من الصكوك الادخارية، في إطار تراجع العوائد على أدوات الدين المقومة بالعملات المحلية في جميع أنحاء العالم مع اتجاه البنوك المركزية لخفض معدل الفائدة وتطبيق تحفيزات نقدية غير مسبوقة للحد من تداعيات فيروس "كورونا" الاقتصادية.

وعلمت "الاقتصادية" أن المستثمرين اشتروا خلال المزاد جميع الصكوك لأجل سبعة أعوام و12 عاما (كلاهما إعادة فتح لإصدارات سابقة)، في علامة على حرص مستثمري أدوات الدخل الثابت الحصول على جزء من تلك الأوراق المالية ذات الجدارة الائتمانية العالية.

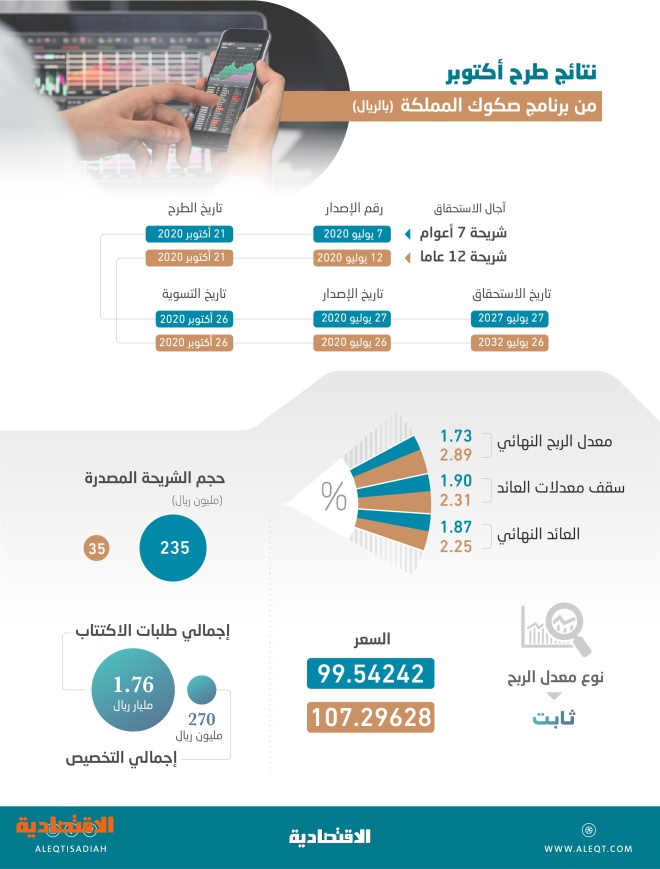

وتلقى إصدار شهر تشرين الأول (أكتوبر) 2020، من الصكوك الادخارية للحكومة السعودية طلبات تربو على 1.7 مليار ريال، وفقا لوثيقة رسمية خاصة بالإصدار السيادي المحلي.

وأظهرت الوثيقة، حصلت "الاقتصادية" عليها، أن الرياض أصدرت صكوكا "ثنائية الشريحة" متوسطة وطويلة الأجل وتراوحت عوائدها بين 1.87 و2.25 في المائة.

وبحسب رصد وحدة التقارير في صحيفة "الاقتصادية"، فإنه تم تغطية الإصدار بأكثر من ست مرات للمبلغ الأصلي المطلوب، حيث وصلت أحجام الطلبات إلى 1.760 مليار ريال، مقارنة بحجم الإصدار الفعلي البالغ 270 مليون ريال.

وانعكس إقبال المستثمرين على إصدار الحكومة السعودية على الجوانب التسعيرية للمزاد الخاص بالصكوك الادخارية، وذلك بعدما دفعت الرياض تكاليف اقتراض متدنية (على النطاق التاريخي) خلال المزاد.

وعلمت "الاقتصادية"، أن بعض المستثمرين اضطروا إلى تغيير سياستهم خلال تقديم طلبات الاستثمار في أدوات الدخل الثابتة، حيث إنه بدلا من الاكتتاب عند السقف الأعلى لمعدل العائد لكل شريحة، وضعوا طلباتهم عند المستويات المتدنية لأسقف معدلات العائد الخاصة بالشريحتين، وذلك من أجل ضمان حصولهم على التخصيص المطلوب، بسبب محدودية حجم الإصدار، ونظرا لارتفاع المنافسة بين المستثمرين المؤسسيين للحصول على جزء من هذه الأوراق المالية.

وأفاد مصدر على دراية واسعة بالإصدار بأن السبب في عدم تلبية جميع طلبات المستثمرين يعود إلى تنوع قنوات وخيارات التمويل المتوافرة لجهة الإصدار السيادية، فضلا عن عمليات الاستدانة السابقة، التي تمت خلال النصف الأول من هذا العام، وفقا لما هو مخطط له سابقا.

عوائد الإصدار

توزع إصدار شهر تشرين الأول (أكتوبر)، الذي سيتم تسويته، على شريحتين متساويتين وبواقع عائد حتى تاريخ الاستحقاق للصكوك ذات أجل سبعة أعوام عند 1.87 في المائة، وذلك وفقا لسعر الإصدار في السوق الثانوية عند 995 ريالا.

في حين بلغ العائد حتى تاريخ الاستحقاق للصكوك ذات أجل 12 عاما عند 2.25 في المائة، وذلك وفقا لسعرها المتداول في البورصة المحلية، الذي وصل إبان الطرح عند 1072 ريالا.

ويعد نشاط الطروحات السيادية المقومة بالريال بمنزلة النقطة المضيئة للسعودية في سماء التمويل الإسلامي العالمي بسبب ضخامة أحجام تلك الطروحات. فعلى سبيل المثال، وبحسب تقرير لـ"ستاندرد آند بورز"، فإن السعودية احتلت المرتبة الثانية لأداء صناعة الصكوك العالمية بنهاية 2019 عندما وصل إجمالي إصدارات الجهات السعودية عند 29 مليار دولار.

الطرح المحلي

أعلن المركز الوطني لإدارة الدين في وزارة المالية الانتهاء من استقبال طلبات المستثمرين على إصداره المحلي لشهر تشرين (أكتوبر) 2020، تحت برنامج صكوك حكومة المملكة بالريال السعودي، حيث تم تحديد حجم الإصدار بمبلغ إجمالي قدره 270 مليون ريال.

وأوضح المركز أن الإصدارات قسمت إلى شريحتين، حيث بلغت الشريحة الأولى 235 مليون ريال ليصبح الحجم النهائي للشريحة 782 مليونا و800 ألف ريال لصكوك تستحق في 2027، فيما بلغت الشريحة الثانية 35 مليون ريال ليصبح الحجم النهائي للشريحة سبعة مليارات و650 مليون ريال لصكوك تستحق في 2032.

المزاد الهولندي

منذ تموز (يوليو) 2018 تم استخدام منهجية المزاد التي يرى صندوق النقد أنها ستضفي درجة من المرونة على آليات تسعير الإصدارات المحلية الجديدة. وشهد إصدار تموز (يوليو) 2018 (الإصدار السابع) تطبيق تلك المنهجية لأول مرة مع أدوات الدين في المملكة، حيث تستخدم السعودية "المزاد الهولندي" وهو المزاد نفسه الذي تستعمله الخزانة الأمريكية عندما تبيع سنداتها.

وبالاستعانة بأحد منتجات "بلومبيرج" الخاصة بالمزاد، تم منح المتعاملين الأوليين سعر سقف محدد لا يستطيعون التسعير فوقه، بحيث يكون التسعير النهائي على مستوى سقف التسعير نفسه أو دونه.

وتم الطلب من المتعاملين الأوليين تقديم طلبات الاكتتاب الخاصة بهم، وكذلك الخاصة بعملائهم.

وآلية المزاد هذه تختلف عن المنهجية التسعيرية، التي كانت تستخدم في السابق وتدور حول تحديد نطاق تسعيري معين (أي حد أعلى وحد متوسط وآخر أدنى) والطلب منهم التسعير بين هذا النطاق ثم يتم تحديد السعر النهائي من قبل جهة الإصدار.

منحنى العائد

يعرف منحنى العائد بأنه خط يحدد الفائدة على أدوات الدين في وقت بعينه تمتلك فيه جهة الإصدار جدارة ائتمانية متوازنة، لكنها متباينة من حيث الاستحقاق، حيث يكون هناك على سبيل المثال فارق فائدة بين الصكوك والسندات لأجل خمسة أعوام ولأجل 30 عاما.

ويتخذ منحنى العائد عادة اتجاها صعوديا وهو المنحنى الطبيعي، ولكن قد ينقلب بأن يكون العائد على السندات الأقصر أجلا أعلى من العائد على نظيراتها الأطول أجلا، وتحظى السعودية بمنحنى عائد طبيعي، سواء مع إصداراتها المقومة بالعملة المحلية أو الصعبة.

ونجحت السعودية منذ 2019 في تمديد آجال استحقاقات الصكوك في السوق المحلية عبر إصدارات جديدة تشمل 12 و15 و30 عاما، وذلك لاستكمال منحنى العائد خالي المخاطر، ما يسهم في دعم مختلف الأسواق شاملة أسواق الدين العقارية.

والأمر نفسه كررته في 2020 عندما شهد إصدارها الدولاري استحقاقات بأجل سبعة أعوام و12 عاما ولأول مرة شريحة 35 عاما، التي أتت جميعها خلال فترات استحقاق متباعدة، مساهمة في الوقت نفسة بإطالة أجل تلك الاستحقاقات، وفقا لسياسة إدارة الدين العام للدولة.

ويستعين العاملون في أسواق الدخل الثابت بمقياس "العائد حتى تاريخ الاستحقاق"، وذلك من أجل حساب العائد المستقبلي لأداة الدين في حال الاحتفاظ بها إلى أن يحين أجل إطفائها.

ويحدد هذا المقياس مدى جدوى الاستثمار من عدمه، ويكثر استخدام هذا المؤشر بين المستثمرين من أجل إجراء مقارنات بين العوائد السنوية لأدوات الدين بغض النظر عن آجال استحقاقاتها.

مشاركة الأفراد

من المنتظر أن يدعم إصدار الشهر الجاري مخزون الصكوك الادخارية المتوافرة لاستثمارات الأفراد في السوق الثانوية. وجاء قرار تفعيل تخفيض القيمة الاسمية للصكوك الحكومية المدرجة لتكون في متناول الأفراد، وذلك بدءا من حزيران (يونيو) 2019. وهذا يعني أن السعودية قد فتحت المجال أمام مواطنيها للمشاركة بدعم المشاريع التنموية في البلاد، في خطوة تقدمية تتماشى مع كثير من الدول حول العالم، التي تتبع هذا النهج.

وأسهمت الإصلاحات الاقتصادية، التي عمت أسواق الدخل الثابت في السعودية في جعل مسألة استثمار الأفراد بالصكوك أمرا ممكنا بعد تخفيض القيمة الاسمية للصك إلى ألف ريال، مقارنة بمليون ريال قبل ذلك.

تطوير من "الصفر" يؤتي ثماره

كانت وكالة التصنيف الائتماني "موديز" قد ذكرت في تقرير لها خلال الربع الثالث من 2020، أن استثمار السعودية في تطوير سوق الصكوك والسندات الحكومية المحلية، يؤتي ثماره مع مضاعفة احتياجات التمويل، واصفة سوق الصكوك السعودية بالعميقة وجيدة الأداء.

وأوضحت الوكالة في تقرير لها أنه على مدى الأعوام الثلاثة الماضية، طورت الحكومة السعودية من "الصفر" سوق صكوك وسندات محلية أعمق، وتعمل بشكل جيد على نحو متزايد، ما سمح لها بالاستفادة من الطلب المحلي والدولي المتزايد على أصول الدخل الثابت المتوافق مع الشريعة الإسلامية.

ولتسهيل الإصدار المحلي في إطار البرنامج ولزيادة تحسين سيولة سوق الصكوك، أنشأت الحكومة في تموز (يوليو) 2018 برنامجا للمتداول الأساسي للصكوك الحكومية المحلية. علاوة على ذلك، في نيسان (أبريل) 2019، خفضت الحكومة الحد الأدنى لحجم الاكتتاب إلى ألف ريال (267 دولارا) من مليون ريال (266666 دولارا) لتسهيل مشاركة الأفراد والسماح للصناديق المشتركة بإنشاء صناديق صكوك حكومية مخصصة.

وأيضا تمكنت الحكومة من تمديد الفترات في إصدارات الصكوك المحلية بشكل كبير إلى متوسط مرجح يبلغ 17عاما تقريبا في 2019 من نحو ستة أعوام في 2018، ما قلل من مخاطر إعادة التمويل من خلال إطالة أجل الاستحقاق الإجمالي للدين الحكومي.

وفي آب (أغسطس) 2020، وافقت هيئة أسواق المال على قرار يسمح لغير المقيمين بالاستثمار مباشرة في أدوات الصكوك المحلية المدرجة وغير المدرجة، الذي- بمرور الوقت- سيعمل على تحسين سيولة السوق الثانوية من خلال دعم التوسع التدريجي لقاعدة المستثمرين في السعودية، خاصة عندما يصبح من الممكن أيضا تسوية المعاملات في الصكوك المحلية من خلال أحد أهم مودعي الأوراق المالية المركزيين الدوليين.

إبطاء نمو الدين

سمحت وزارة المالية السعودية بنمو دينها العام خلال العام الجاري 2020 عما كان مخططا له بفعل أزمة كورونا، وذلك من أجل الاستدامة المالية، التي تحافظ على المكتسبات وتضمن استمرارية واستدامة النمو والتقدم الاقتصادي وتوفير المتطلبات الأساسية للمواطنين.

وتوقعت المالية بحسب بياناتها التمهيدية لموازنة عام 2021 أواخر أيلول (سبتمبر) الماضي، ارتفاع الدين العام في 2020 إلى 854 مليار ريال بما يعادل 34.4 في المائة من الناتج المحلي، مقارنة بتوقعاتها قبل الجائحة عند 754 مليار ريال ويشكل حينها 26 في المائة.

ويسجل إجمالي الدين المتوقع للعام الحالي 2020، ارتفاعا بنحو 26 في المائة عما كان عليه عام 2019، والبالغ حينها 678 مليار ريال، أي بزيادة بلغت 176 مليار ريال.

لكن المالية تستهدف تباطؤ نمو الدين العام منذ بداية العام المقبل 2021، حيث قدرت الدين في 2021 عند 941 مليار ريال (32.9 في المائة من الناتج) وبنمو 10.2 في المائة عن العام الذي سبقه.

كذلك تستهدف حجم دين عند 1.016 تريليون ريال في 2022 (33.4 في المائة من الناتج) بنمو 8 في المائة عن العام الذي سبقه، ثم 1.029 تريليون في 2023 (31.8 في المائة من الناتج) وبنمو 1.3 في المائة عن 2022.

يأتي ذلك بعد أن سجل نمو الدين خلال 2019 نسبة 21.1 في المائة، ونحو 26.3 في المائة في 2018 و40 في المائة لعام 2017، فيما بلغ نموه في 2016 نحو 122.5 في المائة.

وكانت السعودية قد عدلت في وقت سابق السقف الأعلى للدين العام من 30 في المائة من الناتج المحلي إلى 50 في المائة، وعلى الرغم من ذلك تتوقع وزارة المالية عدم الوصول إلى السقف الجديد على المدى المتوسط، حيث تم رفع السقف مع زيادة الحاجة إلى التمويل لمواجهة تداعيات "الجائحة".

وسمحت المالية السعودية بمستويات أعلى لعجز الميزانية في 2020 عما كان مخططا له قبل أزمة كورونا، إلا أن السياسة المالية تستهدف التراجع تدريجيا بمستويات العجز على المدى المتوسط بما يدعم البيئة المالية المستقرة والمحفزة للاستثمار.

وستعمل السعودية على اتباع سياسات مرنة تقوم بمواكبة المستجدات المحلية والعالمية، التي بدورها تسهم في تخفيف آثار تلك الأزمة ومواجهتها بمستوى عال من الكفاءة.

كما ستواصل السعودية العمل على تقييم المستجدات واتخاذ السياسات المالية الملائمة لرفع الأداء المالي ولضمان استدامة المالية العامة على المدى المتوسط والطويل.

توسيع خيارات التمويل

عندما تتطرق شركة ما باب أسواق الدين فهذا يعني أن هذه الشركة قد بلغت مرحلة مهمة من النضج والتطور، حيث إنها وسعت من خيارات التمويل لديها، وبذلك تتجاوز مرحلة اعتمادها الكلي على القروض المصرفية.

تاريخيا، لا توجد قنوات تمويلية متنوعة للشركات السعودية، نظرا لاعتمادها على القروض المصرفية، وكذلك سوق الأسهم.

وحدة التقارير الاقتصادية

إقبال قوي من المستثمرين على شريحتين من الصكوك السعودية .. والتغطية تتجاوز 6 أضعاف المطلوب

أضف تعليق