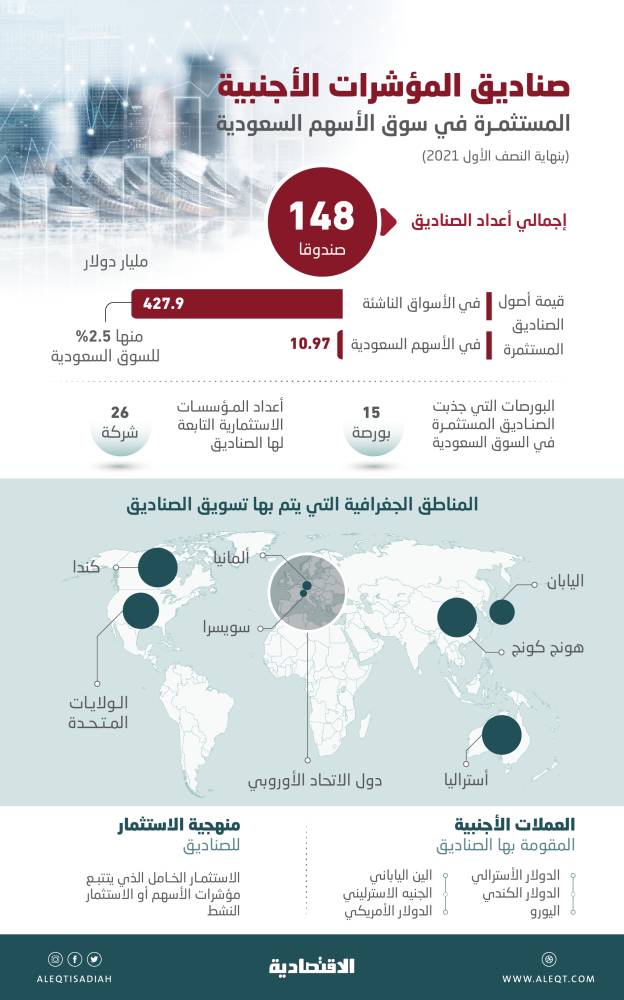

زادت صناديق المؤشرات الأجنبية من قيمة أصولها في سوق الأسهم السعودية لتبلغ 10.97 مليار دولار بنهاية النصف الأول، في ظل انخفاض معدل الفائدة وارتفاع الأسهم وأسعار النفط وتوقعات تعافي اقتصاد أكبر دولة منتجة للنفط الخام، إذ كشفت بيانات منصة "مورنينج ستار" وجود تدفقات نقدية قادمة من 148 صندوقا من فئة صناديق المؤشرات.

وأظهر رصد وحدة التقارير في صحيفة "الاقتصادية"، أن مديري الصناديق خصصوا 2.5 في المائة من إجمالي أصول الصناديق التي تستثمر بالأسواق الناشئة البالغة 427.9 مليار دولار من أجل الاستثمار في سوق الأسهم السعودية، حيث إن هذه هي المرة الأولى التي يتم الكشف فيها عن تفاصيل استثمار صناديق المؤشرات بسوق الأسهم السعودية.

وبحسب الرصد، فإن 37 في المائة من إجمالي الصناديق الأجنبية المستثمرة بسوق الأسهم السعودية مدارة عن طريق بلاك روك التي تستثمر 55 من صناديقها بالسوق السعودية، علما أن الصناديق التي شملها الرصد تدار عبر 26 شركة لإدارة الأصول ومصارف عالمية.

وأصبحت "بلاك روك" وهي أكبر شركة لإدارة الأصول في العالم، من كبار المراهنين على سوق الأسهم السعودية، وبذلك تقود بلاك روك دفة التدفقات النقدية القادمة من المستثمرين الأفراد غير المقيمين بالسعودية.

وكانت شركة بلاك روك، التي تدير أصولا بقيمة تسعة تريليونات دولار في نهاية آذار (مارس) 2021، قد أنشأت مكتبها المحلي في السعودية في 2019، وسبق للشركة أن أكدت لـ"الاقتصادية" في تقرير نشرته الصحيفة في 7 شباط (فبراير) 2021 أن لديها انكشافا على الأسهم السعودية عبر صناديق أخرى تتبع سياسة الاستثمار الخامل والنشط.

وخمسة صناديق (من الـ148 صندوقا) تستثمر ما بين 100 في المائة إلى 64 في المائة من أصول الصندوق بالأسهم السعودية وذلك بحسب بيانات «مورنينج ستار دايركت".

في حين فضلت معظم الصناديق الاستثمار بالأسهم السعودية عبر صناديق الأسواق الناشئة التي تمتاز بالاستثمار بكل سوق أسهم تمت ترقيتها عبر مؤشرات فوتسي راسل و"ستاندرد آند بورز داو جونز" و "إم إس سي آي" MSCI.

ومعظم استثمارات الأفراد بسوق الأسهم السعودية قادمة من دول الاتحاد الأوروبي والولايات المتحدة وكندا، ومن بين العملات المقومة بها تلك الصناديق، جاء الدولار كأكثر عملة مفضلة لـ77 في المائة من إجمالي الصناديق المستثمرة بالبورصة السعودية بحكم ربط العملة المحلية بالدولار.

في حين حلت العملة الكندية ثانيا بنسبة لامست 13 في المائة، في مؤشر لافت على وجود المستثمرين الكنديين الأفراد بالسوق السعودية عبر صناديق المؤشرات.

ووفرت شركات إدارة الأصول للمستثمرين الأفراد الوصول إلى الأسهم السعودية عبر إدراج وتداول تلك الصناديق في البورصات الدولية والإقليمية والمحلية.

ووصلت أعداد البورصات التي جذبت الصناديق المستثمرة في السوق السعودية بنهاية النصف الأول إلى 15 بورصة من ضمنها بورصة يورونكست (وهي بورصة أسهم أوروبية) وناسدك الإمريكية وبورصة طوكيو.

وتكشف العملات القائمة عليها الصناديق وأماكن إدراجها، أن المستثمرين الأفراد من الولايات المتحدة وغيرهم باتوا مساهمين بالشركات السعودية بطريقة غير مباشرة عبر الصناديق.

كما أن 48.6 في المائة من الصناديق التي تستثمر بالسوق السعودية مدرجة بثلاث بورصات إمريكية، متبوعة ببورصة لندن التي جذبت 24.3 في المائة من إدراجات الصناديق إلى بورصتها، علما أن الأفراد الأجانب المقيمين خارج السعودية لا يستطيعون الاستثمار في سوق تداول إلا عن طريق الصناديق الاستثمارية.

وصناديق المؤشرات المتداولة تتداول بشكل عام في أغلب الأسواق العالمية، وتبرز أسواق الولايات المتحدة وكندا والبورصة الألمانية كأكبر الأسواق المدرجة لهذه الصناديق.

وأكبر صندوق مؤشرات متداولة خاصة في السوق السعودية في البورصات الست العالمية هو أحد صناديق "آي شيرز" iShares الذي تديره أكبر شركة لإدارة الأصول في العالم "بلاك روك" الذي حقق مكاسب نصف سنوية بلغت 28.13 في المائة.

والصندوق متداول في بورصة نيويورك ومتوافر لمستثمري الولايات المتحدة من الأفراد الذين يرغبون في الاستثمار بشكل غير مباشر في الشركات السعودية العالمية كشركة أرامكو.

وبحسب آخر الإفصاحات الرسمية، تصل القيمة الصافية لصندوق iShares MSCI Saudi Arabia ETF إلى 841 مليون دولار في نهاية الربع الثاني مقارنة بـ728 مليون دولار خلال الفصل الأول، وذلك من جراء الاستثمار في 83 شركة محلية، علما بأن رصد الصحيفة استند إلى الإفصاحات العامة لتلك الصناديق بحكم قواعد إدراجها.

وشمل المسح شركة بلاك روك التي خصصت لعملائها صندوقين هما iShares MSCI Saudi Arabia Capped UCITS ETF وiShares MSCI Saudi Arabia ETF وكلاهما ينتمي إلى سلسلة صناديق المؤشرات المتداولة "آي شيرز".

في حين أنشأت شركة إدارة الأصول التابعة لـ"دويتشه بنك" DWS، صندوقا لها باسمXtrackers MSCI GCC Select Swap UCITS ETF تبلغ قيمة أصوله 26.8 مليون دولار وتشكل الأسهم السعودية 64 في المائة من قيمة أصوله.

أما شركة DWS Gr GmbH فتدير أصولا بقيمة 700 مليار يورو وهي تسعى إلى أن تصبح واحدة من أبرز عشر شركات إدارة أصول على مستوى العالم، وذلك من خلال الاستثمار في مجالات النمو والمساهمة الفاعلة في دعم وتوحيد قطاع إدارة الأصول.

واستندت وحدة التقارير الاقتصادية في رصدها إلى بيانات "مورنينج ستار دايركت" Morningstar Direct، وهي شركة الأبحاث المهيمنة في صناعة الصناديق الاستثمارية العالمية.

ويعد مديرو الأصول من بين كبار العملاء لمنصة «مورنينج ستار دايركت" بسبب دخول بياناتها الخاصة بالصناديق في القرار الاستثماري للمستثمرين، الأمر الذي يعطيها قوة لا مثيل لها للتأثير في إدارة الأصول العالمية.

ويولي المستثمرون أهمية بارزة لنظام التصنيف "خمس نجوم" الخاص بالصناديق وكذلك توصيات محللي المنصة وهذا ما يجعلها بطريقة غير مباشرة قادرة على تحريك التدفقات النقدية بعيدا عن أي صندوق معين.

ماهية صناديق المؤشرات

و"صناديق المؤشرات المتداولة" هي صناديق استثمارية تتبع مؤشر فوتسي أو غيره، ومقسمة إلى وحدات متساوية يتم تداولها في السوق المالية خلال فترات التداول، وهذه الصناديق تجمع مميزات كل من صناديق الاستثمار والأسهم.

أما عن طرق الاستثمار في صناديق المؤشرات المتداولة فتنقسم إلى نوعين، فإما أن يتم ذلك عبر السوق الثانوية إذ يتم تداول وحدات الصندوق في السوق أو السوق الأولية إذ يتم إنشاء واسترداد وحدات الصندوق بالتوافق مع مدير الصندوق.

ومن خصائص صناديق المؤشرات المتداولة كونها تحظى بخاصية مرونة تداولها بالبورصة، فضلا عن الشفافية التي تجلبها معها بيانات الأوراق المالية بشكل يومي، والصندوق يعد بمنزلة الصندوق المفتوح، أي يتغير في نهاية اليوم بناء على الإنشاء والاسترداد للوحدات.

ووفقا للصفحة التوعوية بموقع "تداول" فإن احتساب الأسعار في السوق الثانوية يكون بحسب السوق ويكون قريبا إلى القيمة الاسترشادية iNAV للوحدة، أما في السوق الأولية فيتم عبر النظر في قيمة صافي الأصول NAV، ويعد وجود صانع السوق من متطلبات الإدراج.

وظهرت صناديق المؤشرات المتداولة لأول مرة للأسواق العالمية في 1993 من خلال الأسواق الأمريكية ومنذ ذلك الوقت بدأت هذه الصناديق في النمو السريع، حيث زادت قيمة صافي الأصول للصناديق الاستثمارية المتداولة من 72 مليار دولار في 2001 إلى 700 مليار دولار بنهاية 2009 في الأسواق الأمريكية وحدها.

أما بخصوص الفوائد التي تعود على المستثمر من الاستثمار في صناديق المؤشرات المتداولة فهي تتمثل - بحسب ما أوردته الصفحة التوعوية في موقع شركة "إيداع" - بشكل عام في المكاسب الناتجة عن ارتفاع قيمة أصول الصندوق إضافة إلى توزيعات الأرباح.

وقبل طرح مثل هذه الصناديق في السوق السعودية، يقوم مدير الصندوق بإصدار نشرة مستقلة، حيث يلتزم مدير الصندوق بشروط هيئة السوق المالية الخاصة بصناديق الاستثمار التي من ضمنها الإفصاح عن نشرة الإصدار وشروط وأحكام الصندوق، ويلتزم بنشرها في فترة مناسبة قبل طرح الصندوق.

ويواجه المستثمر في صناديق المؤشرات المتداولة بشكل مماثل مخاطر الاستثمار في الأوراق المالية نفسها لكن بصورة أقل بسبب تنوع الاستثمار في هذه الصناديق. ولا تقتصر صناديق المؤشرات المتداولة على الأسهم فقط إنما قد تضم صكوكا أو سلعا استهلاكية مثل الذهب والفضة.

وتدار الصناديق بشكل كامل ومباشر من قبل مدير الصندوق وتخضع لأحكام وشروط الصناديق الاستثمارية المصدرة من قبل هيئة السوق المالية وبالتالي لا تعقد جمعيات عمومية لهذه الصناديق، مع العلم أن عملية التحويل والمناقلة بين محافظ العملاء في السعودية ستكون متاحة وذلك بشروط وأحكام تحويل الأسهم نفسها.

ولا تنتهي صناديق المؤشرات المتداولة ولا يعلق إدراجها في السوق إلا بعد أن تتم استعادة جميع الوحدات عن طريق مدير الصندوق.

تقسيم قطاعات السوق

وبحسب رصد "الاقتصادية" بالشراكة مع شركة البيانات المالية "فاكتست" المدرجة في بورصة نيويورك، فإن مزودي المؤشرات العالميين أوجدوا عدة مؤشرات فرعية للسوق السعودية.

وعلى سبيل المثال أوجدت مجموعة فوتسي مؤشرا خاصا بقطاع البنوك السعودية "متوافر بعدة عملات" وكذلك أوجدت مؤشرا خاصا بالمواد الأساسية للشركات المدرجة من هذه الفئة، في حين قامت "ستاندرد آند بورز داو جونز" بإيجاد مؤشرات خاصة بقطاع الطاقة والصحة.

ولدى FactSet واحدة من أشهر منصات التحليلات المالية التي يستعين بها المجتمع الاستثماري العالمي من أجل تقييم الأوراق المالية وبناء القرار الاستثماري.

ومعلوم أن السوق المالية السعودية "تداول" قامت بإنشاء قطاعات تداول جديدة بناء على المستوى الثاني من معيار GICS في 2017، وأسهم هذا الأمر في تيسير إيجاد تلك المؤشرات الفرعية من قبل تلك الشركات.

ويساعد معيار GICS خبراء الاستراتيجيات والمحللين والمستثمرين على إجراء مقارنات بين الشركات خارج محيط أسواقهم المحلية. كما يضع تصنيف GICS معايير موحدة تمكن مالكي ومديري الأصول ومتخصصي الأبحاث من عقد مقارنات على المستويين المحلي والعالمي بين القطاعات الرئيسة المختلفة.

وإضافة إلى ذلك، يسمح النظام للمستثمرين الأجانب بالاطلاع على حالة الأسواق المحلية. وفي الوقت نفسه يمكن المستثمر المحلي من الاطلاع على الأسواق العالمية عند الرغبة في المقارنة بين الأسهم التي تنتمي إلى القطاع نفسه، كما يمكن عن طريق معيار GICS تحديد المجموعات المتشابهة وتجنب تجميع الشركات المختلفة مع بعضها بعضا.

وتم تطوير معيار GICS من قبل شركتي S&P وMSCI العالميتين المختصتين في مجال المعلومات المالية في 1999، وذلك نتيجة الحاجة العالمية إلى وجود نظام قياسي متكامل وموثوق لتصنيف قطاعات الأسواق المالية في الدول المتقدمة والنامية.

ويتبنى عديد من المشاركين في أسواق المال معيار GICS، مثل مديري الأصول، والوسطاء "سواء على المستوى المؤسسي أو مستوى التجزئة"، والمستشارين، والباحثين، وأسواق الأسهم، ويعد معيار GICS وسيلة لتحليل وتحديد الشركات بواسطة معيار دارج بين المشاركين في السوق.

ويصنف معيار GICS من خلال أربعة مستويات تتضمن 11 قطاعا رئيسا، و24 قطاعا ثانويا، وأكثر من 60 قطاعا فرعيا، وأكثر من 150 قطاعا تفصيليا.

وتقوم شركتا S&P وMSCI العالميتان بتصنيف الشركات في قطاع تفصيلي واحد حسب نوع نشاطها التجاري الرئيس، ويعد مصدر الإيرادات عاملا رئيسا لتصنيف الشركات. وتم تصنيف ما يزيد على 44 ألف شركة متداولة في الأسواق العالمية بناء على نظام GICS .

وبحسب الموقع الرسمي لـ"تداول" فقد تم تقسيم قطاعات السوق السعودية سابقا إلى 16 قطاعا، أما هيكلة السوق الحالية في "تداول" فهي تتكون من 20 قطاعا، الذي يمثل المستوى الثاني في التصنيف الهرمي الخاص بنظام تصنيف GICS.

وتتم مراجعة جميع تصنيف الشركات بشكل سنوي بعد إصدارها قوائمها المالية السنوية، لضمان تصنيف الشركة في القطاع المتوافق مع نشاطها الأساس، وتتم مراجعة التصنيف أيضا في حال حدوث أحداث جوهرية مثل إعادة هيكلة الشركة أو تغير مصدر إيراداتها الرئيس.

وحدة التقارير الاقتصادية