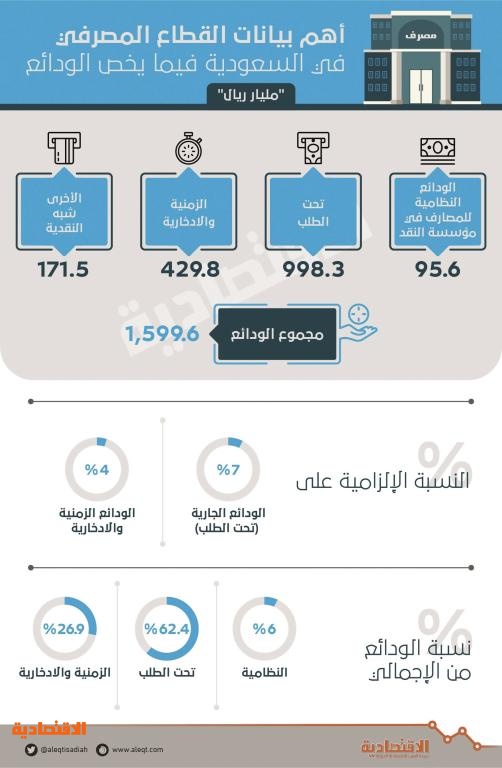

بلغت قيمة الودائع النظامية للقطاع المصرفي في المملكة لدى مؤسسة النقد العربي السعودي "ساما" (البنك المركزي السعودي) بنهاية شهر تشرين الثاني (نوفمبر) 2017 نحو 95.59 مليار ريال، مقارنة بـ 95.27 مليار ريال بنهاية نفس الفترة من عام 2016.

ووفقا لتحليل وحدة التقارير الاقتصادية في صحيفة "الاقتصادية"، استند إلى بيانات مؤسسة النقد، فإن نسبة الودائع النظامية من مجموع ودائع القطاع المصرفي في السعودية تمثل نحو 5.98 في المائة، بنهاية شهر نوفمبر الماضي، مقارنة بـ 5.87 في المائة بنهاية نفس الفترة من عام 2016 مقارنة بـ 5.97 في المائة بنهاية شهر تشرين الأول (أكتوبر) 2017.

وشكلت الودائع تحت الطلب "الأموال المجانية" النسبة الأكبر من مجموع الودائع حيث بلغت النسبة 62.4 في المائة، بقيمة تقدر بنحو 998.3 مليار ريال بنهاية شهر نوفمبر 2017.

تلاها الودائع الزمنية والادخارية حيث بلغت نسبتها 26.9 في المائة بنحو 429.7 مليار ريال، ثم الودائع الأخرى "شبه النقدية" بلغت قيمتها نحو 171.5 مليار ريال تشكل نحو 10.7 في المائة من مجموع ودائع القطاع المصرفي في السعودية بنهاية شهر نوفمبر 2017 البالغة نحو 1.599 تريليون ريال.

ويعمل في السعودية 25 مصرفا منها 12 مصرفا سعوديا والباقي فروع لمصارف أجنبية.

وتبلغ رؤوس أموال المصارف العاملة في السعودية 168.472 مليار ريال فيما وصلت أرباحها التراكمية حتى نهاية شهر نوفمبر الماضي، إلى نحو 41.08 مليار ريال.

وتلزم مؤسسة النقد المصارف بالاحتفاظ بنسبة من الودائع في صورة نقدية سائلة لدى المؤسسة "البنك المركزي"، وقد حدد المشرع النسبة 7 في المائة للودائع تحت الطلب وكان آخر تعديل عليها في 23 نوفمبر من عام 2008 بعد أن كانت 10 في المائة في منتصف شهر أكتوبر من نفس العام.

أما الودائع الزمنية والادخارية فتبلغ نسبة الاحتفاظ بجزء منها لدى مؤسسة النقد 4 في المائة وكان هذا آخر تعديل عليها في تاريخ 3 مايو 2008 وقد كانت 2 في المائة في نهاية شهر مارس من نفس العام وذلك بحسب بيانات مؤسسة النقد العربي السعودي.

وقد أنشأ هذا الإجراء وهو احتفاظ المصارف بجزء من ودائعها لدى البنك المركزي في أمريكا خلال إعادة هيكلة المصارف ولم تأخذ بشكل جدي إلا بعد سنة 1935م ثم انتشر بعد ذلك في كل من بريطانيا وألمانيا وبقية دول العالم.

ويمكن تعريف نسبة الاحتياطي الإلزامي بأنه نسبة تفرض على الودائع من قبل البنك المركزي على المصارف لحماية أصحاب الودائع من إفلاس هذه المصارف في المستقبل من ناحية احترازية، ومن ناحية أخرى تستخدم هذه النسبة التحكم في الاقتصاد وكمية النقد في الأسواق عن طريق زيادة النسبة أو تقليلها.

كما تعتبر إحدى الأدوات التي تستطيع الدولة السيطرة بها على كمية النقد في الأسواق بواسطة البنك المركزي، فإذا أرادت الدولة تشجيع الاستثمار أو تقليل قيمة العملة محليا تعمل على تخفيض هذه النسبة ما يؤدي إلى زيادة كمية النقد في المصارف فتستطيع الأخيرة إعطاء كمية أكبر من القروض للأفراد، وبالتالي زيادة النقود في الأسواق فتزيد القوة الشرائية في الأسواق فتنخفض قيمة العملة وبالعكس.

وإذا أرادت الدولة زيادة قيمة العملة أو وجود مشكلات اقتصادية في الأسواق، تعمل الدولة بواسطة البنك المركزي على زيادة نسبة النقد الإلزامي فعندها تقل كمية النقد في المصارف فيقلل الاقتراض من المصارف فيؤدي إلى تقليل كمية النقد في الأسواق فتقل القوة الشرائية في الأسواق، ينتج عن ذلك زيادة قيمة العملة.

كما أن المصارف قد تحتفظ بنسبة أخرى من ودائعها إلى جانب النسبة الإلزامية المفروضة من قبل البنك المركزي، حرصا من المصارف على وجود سيولة نقدية دائمة، خشية من التقلبات الاقتصادية المحتملة، وتعرف هذه النسبة الإضافية بما يسمى بالاحتياطيات الفائضة.

*وحدة التقارير الاقتصادية

95.59 مليار ريال ودائع المصارف النظامية لدى «مؤسسة النقد»

أضف تعليق